Estanflación: ¿una cuestión de demanda o de oferta?

Las reuniones semestrales del FMI y el Banco Mundial comienzan hoy, y los ministros de finanzas y los banqueros centrales se reunirán en una reunión reducida pero en persona en Washington. Es probable que esta reunión se vea ensombrecida por el escándalo que involucra a la directora del FMI, Kristalina Georgieva , quien bien puede verse obligada a renunciar mientras escribo después de un informe devastador sobre las maquinaciones de altos funcionarios del Banco Mundial hace varios años. Georgieva ha sido acusada de manipular datos sobre ‘Doing Business’ (Haciendo negocios) para favorecer a China, Arabia Saudí y otros Estados mientras estuvo en el Banco Mundial hace varios años. El escándalo ha dividido a los miembros del FMI: Estados Unidos presiona para que se vaya y las potencias europeas quieren que se quede.

Pero más importante que la cuestión de si podemos confiar en la honestidad científica del Banco Mundial y el FMI es lo que le está sucediendo en la economía mundial mientras estas agencias internacionales se reúnen para revisar el progreso de recuperación de la depresión pandémica en 2020.

A principios de año, la mayoría de los pronósticos generales de crecimiento, empleo, inversión e inflación eran optimistas, con esperanzas de una recuperación en forma de V basada en la aplicación de la vacuna COVID, la disminución de los casos del virus y el impulso a muchas economías mediante el gasto fiscal público e inyecciones de crédito de los bancos centrales. Pero en los últimos meses, ese optimismo descarado ha comenzado a desvanecerse. Justo antes de la reunión del FMI y el Banco Mundial, Georgieva informó que “nos enfrentamos a una recuperación global que sigue siendo “obstaculizada” por la pandemia y su impacto. No podemos avanzar correctamente, ¡es como caminar con piedras en los zapatos!».

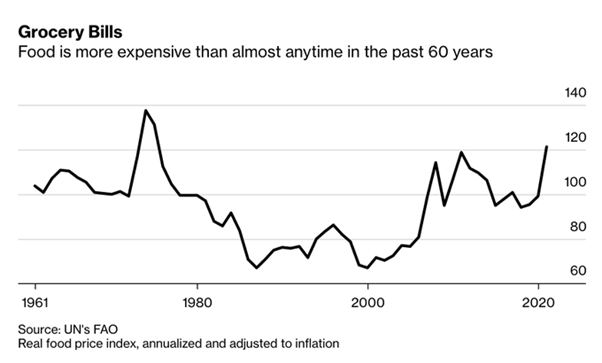

Georgieva señaló las tres piedras en sus zapatos. La primera es el crecimiento. En la reunión, el FMI reducirá sus previsiones de crecimiento global en 2021 y espera que se amplíe la divergencia entre el Norte global más rico y el Sur global más pobre. La segunda es la inflación: «Una preocupación particular en relación con la inflación es el aumento de los precios mundiales de los alimentos, más del 30 por ciento el año pasado». Y la tercera es la deuda: «estimamos que la deuda pública mundial ha aumentado a casi el 100 por cien del PIB». (No se menciona la deuda del sector privado, que es mucho más importante y está en máximos históricos).

Georgieva plantea el riesgo de lo que se denomina «estanflación», es decir, un crecimiento bajo o nulo junto con una inflación alta o en aumento. Esta es la peor pesadilla de las principales economías capitalistas y, por supuesto, el peor escenario posible para los trabajadores que soportarían la peor parte del aumento de los precios para los hogares mientras el crecimiento de los ingresos sigue siendo débil; provocando una caída de los ingresos reales.

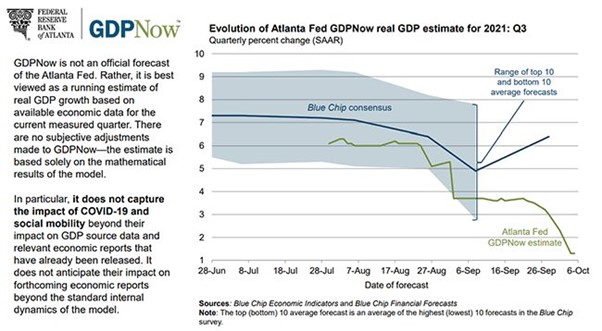

Esto fue lo que ocurrió en la década de 1970. Por lo tanto, ¿volverá la estanflación en 2022? Veamos primero el lado del crecimiento del PIB. Se están acumulando datos de que la recuperación tipo ‘fiebre del azúcar’ en las principales economías, después del final de los cierres pandémicos y después del impacto del gasto fiscal y el dinero fácil, está relentizándose. Por ejemplo, en el tercer trimestre de 2021 que acaba de finalizar, el indice Now! de la Fed de Atlanta que pronóstica el PIB de la economía de los EEUU sugiere una fuerte desaceleración (en comparación con el supuesto consenso) hasta solo una tasa anual del 1.3%. Y es probable que el cuarto trimestre sea peor. Después de la ‘fiebre del azúcar’ viene la fatiga.

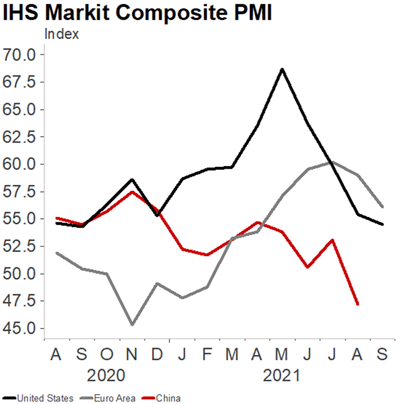

Las encuestas de actividad empresarial de ‘alta frecuencia’ denominadas índices de gerentes de compras (PMI) también muestran una desaceleración clara en la mayoría de las regiones desde los picos del verano.

Y en Estados Unidos, los últimos datos oficiales muestran que la recuperación del empleo se estancó por segundo mes consecutivo en septiembre. Junto con una menor confianza de las empresas y los consumidores, esto sugiere que la ‘fiebre del azúcar’ ha terminado. En China, el gobierno está lidiando con brotes esporádicos de la variante del coronavirus Delta y hay riesgo de una implosión de la deuda inmobiliaria junto con una escasez de energía. El fuerte crecimiento durante el verano parece haberse desacelerado bruscamente en la eurozona y el Reino Unido.

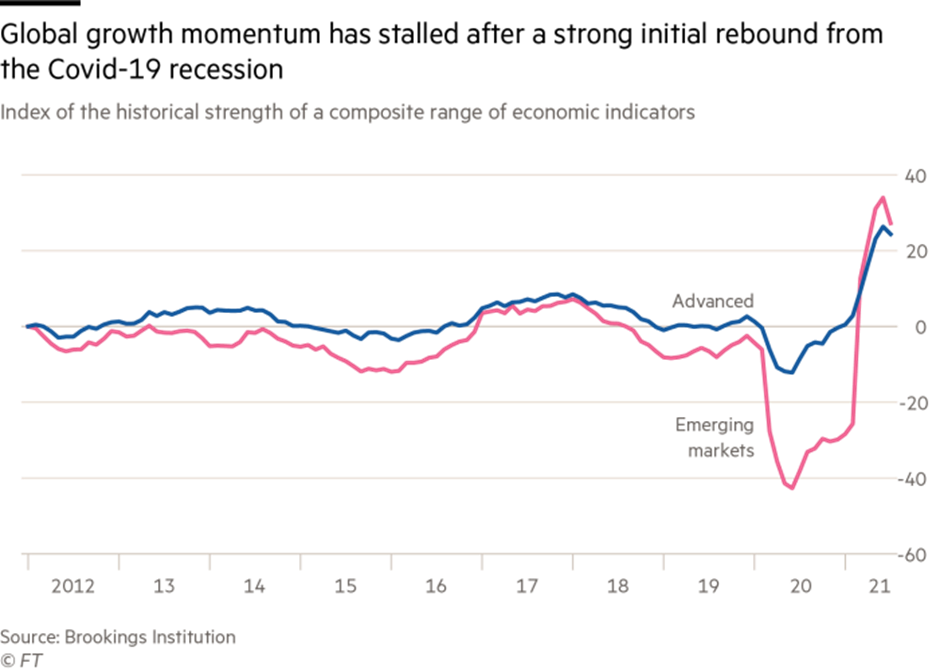

Además, existe el Índice de seguimiento de Brookings-FT para la recuperación económica global (Tiger) que compara los indicadores de actividad real, los mercados financieros y la confianza con sus promedios históricos, tanto para la economía global como para cada uno de los países, midiendo hasta qué punto los datos en el período actual son normales. La última actualización semestral muestra un fuerte retroceso en el crecimiento desde marzo en las economías avanzadas y emergentes.

En el otro lado del escenario de estanflación, las tasas de inflación están aumentando en todas partes. En diciembre del año pasado, el pronóstico medio de la Fed de EEUU para la inflación en 2021 era del 1,8%. En marzo, se incrementó hasta el 2,4% y luego en junio hasta el 3,4%. Ahora es del 4,2%. Durante el mismo período, su previsión media para 2022 ha aumentado del 1,9% al 2,2%. Las cifras del Banco de Inglaterra y del BCE han seguido un camino similar.

Las facturas mundiales de comestibles se están disparando.

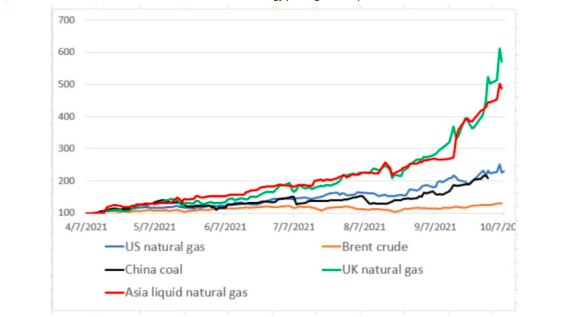

Y los precios de la energía se multiplican.

¿Qué está provocando este aumento de la inflación en general y de los alimentos y la energía en particular? La visión macroeconómica estándar es que existe un «exceso de demanda». Durante el COVID, los consumidores acumularon enormes cantidades de ahorros que no podían gastar. Pero ahora que las economías se están abriendo nuevamente, los hogares están gastando mucho en un momento en que las cadenas de suministro globales se han visto interrumpidas por la pandemia de COVID.

Esta es la opinión de los analistas financieros de Jefferies: “Los $ 2.5 billones en efectivo en exceso de los hogares son un amortiguador importante contra la estanflación, y mostramos que los ahorros excedentes se distribuyen en toda la distribución de ingresos. Hasta la fecha, ha habido muy poca evidencia de destrucción de la demanda. El gasto real todavía está cerca de los máximos del ciclo para la mayoría de las categorías de gasto discrecional, a pesar de los importantes aumentos de precios … Un análisis más riguroso de los cambios de precio y volumen por parte de la Fed de San Francisco muestra que los efectos de la demanda son el principal impulsor de la inflación en este momento, contribuyendo con un 1,1% al PCE básico interanual a agosto. Por el contrario, los efectos del lado de la oferta contribuyeron solo al 0,2%. Esto va en contra de la narrativa predominante que atribuye la mayor parte de los aumentos de precios a las interrupciones de la cadena de suministro. Sí, la escasez de productos y los cuellos de botella de la oferta son reales, pero son en gran parte una función del exceso de demanda, en lugar de cortes de suministro».

Por lo tanto, la opinión de Jefferies es que esta situación es solo temporal o ‘transitoria’, para usar la expresión del presidente de la Fed, Powell. Una vez que la producción, el empleo y la inversión se pongan en marcha y los bloqueos de la cadena de suministro internacional se alivien, la presión inflacionaria también se aliviará y las cosas volverán a la «normalidad».

Existen serias dudas sobre este escenario optimista. En primer lugar, por el lado de la demanda, ¿es realmente cierto que la demanda reprimida ahora liberada es la causa del aumento de los precios? La idea de que el ‘exceso de efectivo’ simplemente ‘absorberá’ los costes adicionales de los precios de la gasolina y los alimentos parece poco probable. Después de todo, en las principales economías, este «exceso de efectivo» está principalmente en los bolsillos de los ricos, que tienden a ahorrar en lugar de gastar. Es más probable que los precios más altos den lugar a reducciones en el gasto en los llamados «artículos discrecionales», ya que los hogares de la clase trabajadora intentan hacer frente a los crecientes costes de los alimentos y la energía.

Además, es más probable que la aceleración de la inflación en los bienes y servicios esenciales sea el resultado de una perturbación del «lado de la oferta» en lugar de un exceso de demanda.“No estamos lidiando con una inflación impulsada por la demanda. Lo que realmente estamos atravesando en este momento es un shock masivo de oferta ”, dijo Jean Boivin, ex vicegobernador del Banco de Canadá que ahora trabaja en el BlackRock Investment Institute. «La forma de lidiar con esto no es tan sencilla como lidiar con la inflación».

Por el lado de la oferta, hay quienes argumentan que la década de 2020 no es como la de 1970 con su estanflación, sino más bien como la de 1950, cuando la inflación provocada por la interrupción y el gasto durante la guerra de Corea dio paso a un aumento de la inversión y la rentabilidad, de modo que la producción industrial y las tasas de crecimiento del PIB real aumentaron y la inflación disminuyó. “Dado que la escasez de oferta persistirá durante los próximos 6 a 12 meses, el período actual de “estanflación-lite” persistirá un poco más. Pero es probable que siga siendo una pálida imitación del episodio de estanflación de la década de 1970. Mientras tanto, no compartimos el pesimismo de quienes piensan que la actual escasez de suministro es solo uno de una serie de shocks estanflacionarios que probablemente afectarán a la economía en los próximos años”.

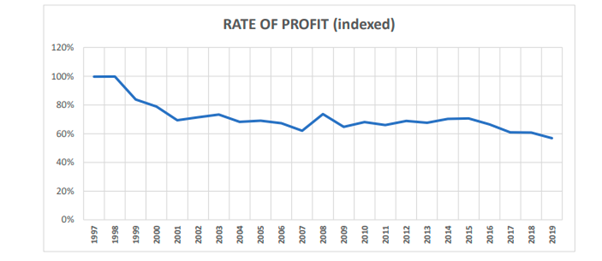

Pero, ¿la década de 2020 será una nueva ‘edad de oro’ para el capitalismo como la de 1950, con altas tasas de ganancia e inversión, aumentos de los salarios reales, pleno empleo y baja inflación? Lo dudo. En primer lugar, porque el actual ‘shock’ del lado de la oferta es en realidad una continuación de la desaceleración de la producción industrial, el comercio internacional, la inversión empresarial y el crecimiento del PIB real que estaba produciendose en 2019 antes de que estallara la pandemia. Eso sucedía porque la rentabilidad de la inversión capitalista en las principales economías había caído a mínimos históricos y, como saben mis lectores, es la rentabilidad lo que en última instancia impulsa la inversión y el crecimiento en las economías capitalistas.

En publicaciones anteriores, he proporcionado evidencia de la disminución de la rentabilidad en los EEUU y en otros lugares. Brian Green tiene un nuevo análisis de la rentabilidad empresarial del Reino Unido que llega a un resultado similar «antes de que el Reino Unido cayera en la pandemia, la tasa de beneficio había caído drásticamente hasta situarse un 20% por debajo del último mini pico de 2015″.

De nuevo, incluso se podría argumentar que el impacto del lado de la oferta se mantendrá no solo por la baja rentabilidad e inversión, sino también por los enormes costes crecientes de lidiar con el cambio climático. Esto ha provocado fuertes recortes en la inversión en la exploración y producción de energía de combustibles fósiles, poniendo a muchas economías en riesgo de una crisis de suministro de energía. Esta es la ironía de las soluciones del mercado al problema del calentamiento global: el aumento de los precios y los impuestos de las emisiones de carbono simplemente provoca una reducción severa en la producción de energía porque no existe una planificación para el reemplazo de la producción de combustibles fósiles con alternativas.

Si el aumento de la inflación está siendo impulsado por el lado de la oferta débil en lugar de un lado de una demanda excesivamente fuerte, la política monetaria no funcionará. La política monetaria funciona tratando de aumentar o disminuir la demanda. Si el gasto crece demasiado rápido y genera inflación, las tasas de interés más altas supuestamente reducen la disposición de las empresas y los hogares a consumir o invertir al aumentar el coste de los préstamos. Pero incluso si esta teoría fuera correcta, no se aplica cuando los precios están subiendo porque las cadenas de suministro se han roto, los precios de la energía están aumentando o hay escasez de mano de obra. Como dijo Andrew Bailey, gobernador del Banco de Inglaterra: «La política monetaria no aumentará el suministro de chips semiconductores, no aumentará la cantidad de viento (no, en realidad), ni producirá más conductores de vehículos pesados».

De hecho, como he argumentado hasta la saciedad , inyectar efectivo o crédito en el sistema financiero mediante la ‘flexibilización cuantitativa’ no sirve para impulsar la economía si el ‘lado de la oferta’ no está creciendo debido a la falta de rentabilidad. Puedes llevar un caballo al agua, pero no puedes obligarle a beber. Esa desconexión se aplica igualmente cuando los bancos centrales endurecen la política (es decir, retiran el crédito y aumentan las tasas de interés políticas). Reducir la demanda servirá de poco si la oferta está estancada por otras razones.

Sin embargo, los bancos centrales están comenzando a endurecer sus tasas. Las tasas de interés ya han subido en Noruega y en muchas economías emergentes, mientras que la Reserva Federal de Estados Unidos y el Banco de Inglaterra han tomado medidas para endurecer la política monetaria. Esto no reducirá las tasas de inflación, sino que simplemente aumentará el riesgo de una recesión a medida que aumentan los costes del servicio de la deuda para las empresas que ya tienen pocas ganancias. Ese es el dilema de los bancos centrales y los gobiernos mientras debaten el tema de la estanflación esta semana en Washington.

Pero permítanme terminar este largo artículo recordando a los lectores que la economía dominante no tiene una teoría coherente de la inflación. Como Charles Goodhart, profesor de la LSE y ex miembro del comité de política monetaria del Banco de Inglaterra, comentó: “el mundo en este momento está en una situación bastante extraordinaria, porque no tenemos una teoría general de la inflación”. Las dos teorías principales ofrecidas: la teoría monetarista de que la oferta monetaria impulsa la inflación; y la teoría keynesiana de que la inflación es causada por mercados laborales rígidos que elevan los costes salariales, han sido desmentidos por la evidencia.

De modo que la corriente principal ha recurrido a una teoría de la inflación basada en las «expectativas». Como señala Goodhart, se trata de “una teoría de cómo arranca la inflación”; que mientras las expectativas de inflación permanezcan ancladas, la inflación misma seguirá anclada. Pero las expectativas dependen de dónde se encuentre ya la inflación y, por lo tanto, no proporcionan poder de predicción. De hecho, concluye un nuevo artículo de Jeremy Rudd de la Reserva Federal ;“Los economistas y los formuladores de políticas económicas creen que las expectativas de inflación futura de los hogares y las empresas son un determinante clave de la inflación real. Una revisión de la literatura teórica y empírica relevante sugiere que esta creencia se basa en fundamentos extremadamente inestables, y se argumenta que adherirse a ella de manera acrítica fácilmente podría conducir a graves errores de política «.

Como sabrán mis lectores habituales, G Carchedi y yo mismo hemos estado desarrollando una teoría marxista de la inflación alternativa. La esencia de nuestra teoría es que la inflación en las economías capitalistas modernas tiene una tendencia a largo plazo a caer porque los salarios disminuyen como parte del valor agregado total; y los beneficios se ven reducidos por la creciente composición orgánica del capital (es decir, más inversión en maquinaria y tecnología en relación con el número de empleados). Pero esta tendencia puede ser contrarrestada por las autoridades monetarias impulsando la oferta monetaria de modo que aumente el precio monetario de los bienes y servicios, aunque exista una tendencia a la caída del crecimiento en el valor de los bienes y servicios.

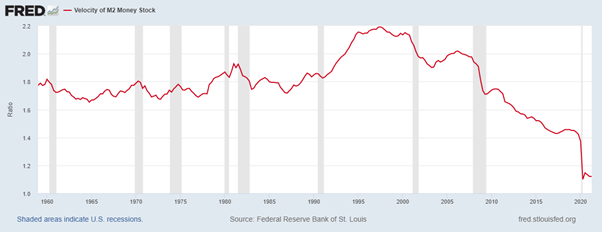

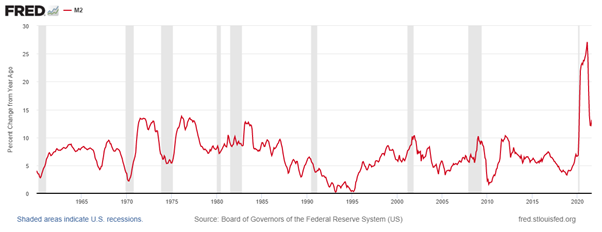

Hemos probado esta teoría durante la crisis de la pandemia de COVID para la inflación de EEUU durante el año del COVID: la rentabilidad y los beneficios corporativos cayeron drásticamente. Las facturas salariales también cayeron. Como predijo nuestra teoría, los resultados fueron deflacionarios. Pero la Fed inyectó más dinero. La oferta monetaria M2 de EEUU aumentó un 40% en 2020. Por lo tanto, la inflación de EEUU, después de caer casi a cero en el primer semestre de 2020, volvió a subir al 1,5% a fin de año.

En las recesiones, la velocidad del dinero, que es el ritmo de rotación de la oferta monetaria existente en una economía, cae. Las personas y las empresas realizan menos transacciones y, en cambio, tienden a «acumular» dinero. Ese fue ciertamente el caso en 2020, cuando la velocidad cayó a un mínimo de 60 años. Tal caída es enormemente deflacionaria. Pero en 2021, la velocidad del dinero dejó de caer.

En 2021, todos los factores que llevaron a una tasa de inflación cercana a cero en los EEUU comenzaron a revertirse a mediados de 2020. En ese momento el año pasado, hicimos un pronóstico de que si las ganancias y los salarios comenzaban a aumentar (los salarios, digamos entre un 5% y un 10%; la oferta monetaria en aproximadamente un 10%, y nuestro modelo sugería que la inflación de bienes y servicios en EEUU aumentaría, quizás a alrededor de 3.0-3.5% para fines de 2021. En realidad, la oferta monetaria ha seguido aumentando más rápido de lo que pronosticamos, por lo que la inflación en Estados Unidos ahora está por encima del 4%, no del 3.0-3.5% como pronosticamos.

Lo que sugiere nuestra teoría de la inflación es que es más probable que la economía de los EEUU en los próximos años sufra una estanflación, es decir, más de 3% de inflación con menos del 2% de crecimiento, que una deflación o ‘sobrecalentamiento’ inflacionario (más de 4% de inflación) .

Fuente: https://thenextrecession.wordpress.com/2021/10/11/stagflation-a-demand-or-supply-side-story/

Traducción: G. Buster

sinpermiso.info/textos/estanflacion-una-cuestion-de-demanda-o-de-oferta